El modelo 390 de Hacienda es la declaración anual del IVA de los autónomos, y funciona como un resumen de todas las cantidades de IVA pagado e IVA facturado del año.

A continuación te contamos paso a paso en qué consiste el modelo 390, qué autónomos están obligados a presentarlo, cuáles son los plazos y cómo se rellenan sus diferentes casillas y apartados.

Cómo saber si tengo que presentar el modelo 390

A grandes rasgos, podemos decir que todos los autónomos que apliquen IVA en sus facturas a lo largo del año tendrán que cumplimentar y entregar el modelo 390 de Hacienda.

No obstante, hay algunos casos especiales de autónomos que no tienen la obligación de presentar este modelo.

- El primer gran grupo de autónomos sin esta obligación son los que tributan solo en territorio común y además realicen únicamente actividades en régimen simplificado.

- Tampoco tienen que rellenar el modelo 390 los autónomos que tributen solo en territorio común y que se dediquen en exclusiva a alquileres (arrendamiento de bienes urbanos).

- De la misma manera, si durante el año no tienes obligación de presentar las autoliquidaciones periódicas del IVA (el modelo 303 o 322), tampoco tendrás que presentar el modelo 390.

- Por último, quienes estén registrados en el sistema SII (Suministro Inmediato de Información) tampoco tendrán que rellenar esta declaración anual.

En estos casos, es obligatorio indicarlo en el último modelo 303 o 322 de declaración periódica del IVA. Para ello, tendrás que rellenar el apartado «Exclusivamente a cumplimentar en el último período de liquidación por aquellos sujetos pasivos que queden exonerados de la Declaración-resumen anual del IVA».

Si no entras en ninguno de esos grupos, tendrás la obligación de rellenar y presentar el modelo 390 de Hacienda.

¿Cuál es el plazo para presentar el modelo 390 de Hacienda?

Al tratarse de una declaración-resumen anual, el modelo 390 de autónomos de Hacienda se debe entregar entre el 1 y el 31 de enero, con la información completa de todo el año anterior.

Es decir: entre el 1 y el 31 de enero presentaremos la declaración anual del IVA facturado y gastado en todo el año 2018.

¿Cómo se realiza el trámite? ¿Qué necesito?

El modelo 390 de Hacienda está disponible a través de la Sede Electrónica de la Agencia Tributaria. Como cualquier otro trámite de este tipo, tendremos que iniciar sesión para completarlo: con DNI electrónico, clave PIN o certificado digital.

Además, es importante que hayas realizado primero tu última declaración periódica del año: el modelo 303 del cuarto trimestre o el 322 del último mes.

Antes de empezar la declaración del modelo 390, asegúrate de tener a mano todos los libros de contabilidad del año, así como las declaraciones periódicas de IVA (mensuales o trimestrales) que hayas entregado.

Instrucciones para rellenar el modelo 390 de Hacienda

La página web de la Agencia Tributaria tiene un simulador del modelo 390 de acceso gratuito que puedes consultar para conocer todos los apartados de antemano. Así, te puedes familiarizar con el modelo 390 y hacer ensayos o pruebas si necesitas.

Cuando tengas todo listo, accede directamente al modelo real de la declaración. Vayamos apartado por apartado para revisar cómo se rellenan las casillas.

Sujeto pasivo y devengo

Introduce los datos que correspondan: año de ejercicio del que estás haciendo la declaración, si se aplica el criterio de caja, si has estado en concurso de acreedores, etc.

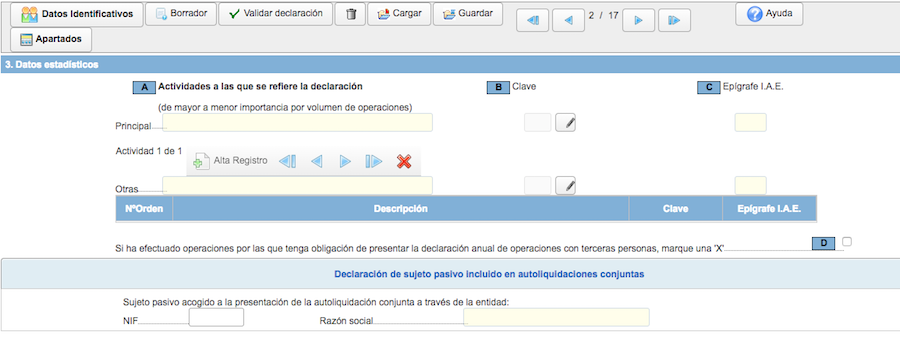

Datos estadísticos

En este apartado tendrás que rellenar la información sobre las actividades económicas que realizas. Es decir: el sector del IAE en el que desempeñas tu actividad como autónomo.

Si realizas más de una actividad, rellénalas por orden de importancia: de mayor a menor volumen de facturación en el año que estás declarando.

Para añadir una actividad profesional, pulsa sobre el botón con forma de lápiz en la columna «Clave» y busca tu sector según el código de la IAE.

A continuación, si lo necesitas, rellena las actividades adicionales. Después de cada selección, pulsa en «Añadir registro» para que queden todas almacenadas.

Por último, si estás realizando una autodeclaración conjunta, indícalo en la parte de abajo.

Datos del representante

Esta es la información reservada para el representante legal o gestor actuando en tu nombre. No hay nada que rellenar aquí si estás presentando el modelo 390 por tu cuenta.

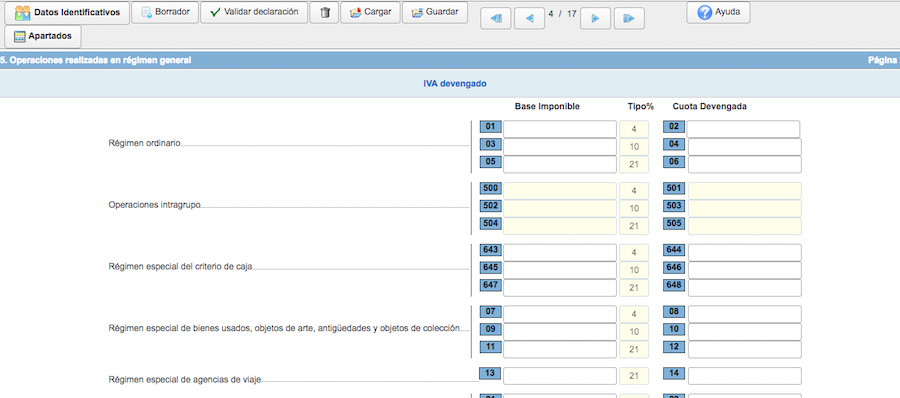

Operaciones en régimen general

Si estás registrado en el régimen general de autónomos, utiliza las casillas de este apartado para indicar todas las operaciones del año. Indica la facturación en sus apartados correspondientes, anotando siempre la cantidad base y el IVA aplicado total.

Recuerda que «IVA devengado» es el que has cobrado, mientras «IVA deducible» es el que has pagado en tus gastos de la actividad profesional.

Lo más cómodo es que sumes las cantidades que has declarado en los modelos 303 y 322 de declaración periódica del IVA, para evitar errores.

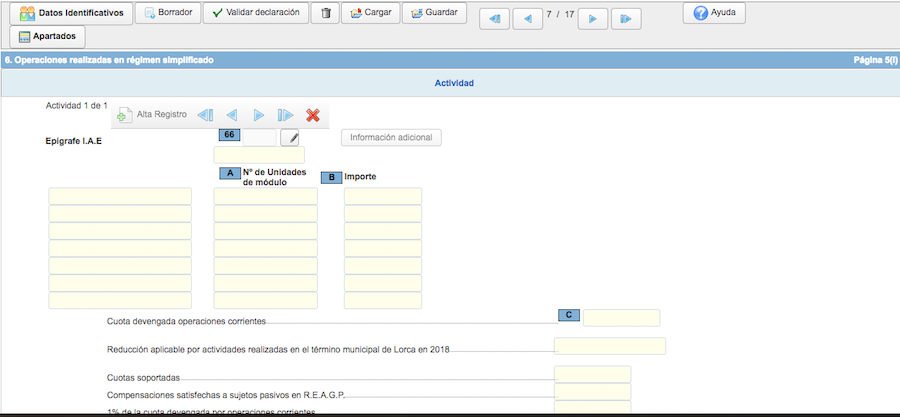

Operaciones en régimen simplificado

Si también realizas actividades profesionales en el régimen simplificado de tributación, tendrás que rellenar esta sección el modelo 390. Indica las actividades profesionales y la información correspondiente a cada módulo.

Dentro de esta sección están también los sectores económicos especiales: de actividades agrícolas, ganaderas y forestales.

Al final de la sección, tendrás una página-resumen con la suma de todas las operaciones realizadas en régimen simplificado, divididas en IVA devengado e IVA deducible. Revisa que las sumas sean correctas antes de continuar.

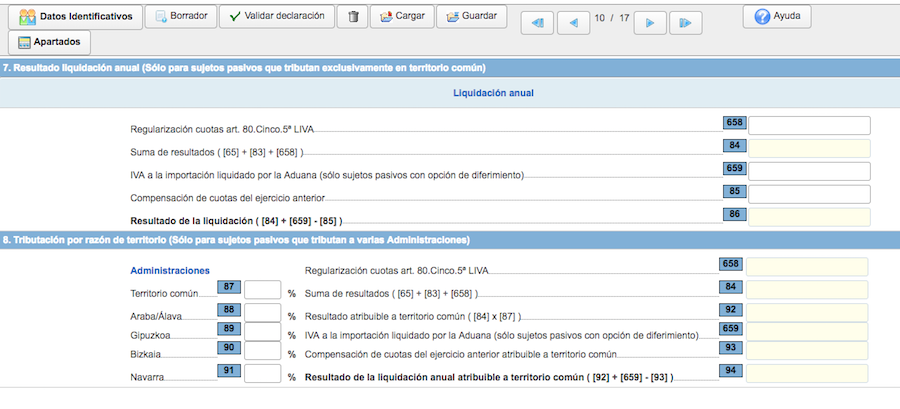

Resultado de la liquidación anual

Aquí aparecerán los totales del volumen de operaciones declarado en los apartados anteriores. Si tributas en diferentes Administraciones con regímenes especiales, indícalo en la parte de abajo.

Resultado de las liquidaciones

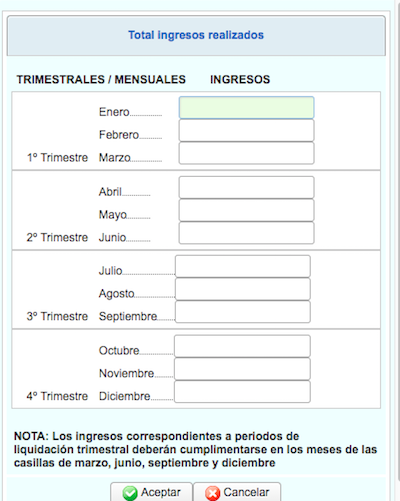

Pulsa sobre el botón con un icono de lápiz para que se abra el cuadro que debes rellenar. Se trata de una ventana donde hay que indicar los pagos que hayas realizado a Hacienda en las declaraciones periódicas de IVA (trimestrales o mensuales).

Si solo has realizado declaraciones trimestrales (el modelo 303), apunta las cantidades en el último mes de cada periodo. Es decir: tu modelo 303 del primer trimestre en el cuadro de marzo, el del segundo trimestre en el cuadro de junio, etc.

El resto de la sección está destinada a devoluciones y a operaciones que tributen en el régimen especial de grupo de entidades. Si es tu caso, rellena estas casillas también con la información correspondiente.

Últimos apartados de la declaración del modelo 390

- Volumen de operaciones. Este es el cuadro resumen final con toda tu facturación anual de las diferentes secciones. Revisa que todas las sumas sean correctas.

- Datos de la prorrata. Si realizas más de una actividad profesional, es probable que debas aplicar el sistema de prorrata, porque hay sectores con regímenes de deducción diferentes. Si tienes dudas, consulta a tu gestor antes de rellenar este apartado.

- Regímenes de deducción diferenciados. Este apartado está relacionado también con el sistema de prorrata cuando hay varias actividades económicas diferentes. Consulta a tu gestor en caso de duda.

Pasos finales

Una vez terminados los apartados, pulsa sobre el botón «Validar declaración» en la barra superior para revisar que no queden errores. Si todo está listo, ya puedes presentar el modelo 390 y descargar el justificante en PDF.